مع ارتفاع مخاطر الديون السيادية، بات اتخاذ منهج تعاوني عالمي ضرورة حتمية للتوصل إلى تسوية منظمة لمشكلات الديون والحيلولة دون التوقف عن سدادها.

نحن نعيش فترة محفوفة بالخطر. ويواجه العالم حالة متجددة من عدم اليقين، إذ تأتي الحرب لتضيف إلى جائحة دائمة التغير ومستمرة، وقد دخلت الآن عامها الثالث. وعلاوة على ذلك، فالمشكلات التي سبقت جائحة كوفيد-19 لم تنته بعد. وعندما يعود صناع السياسات إلى واشنطن في الأيام القادمة لحضور اجتماعات الربيع لصندوق النقد الدولي والبنك الدولي، سيناقشون موضوعات رئيسية منها تزايد مواطن الضعف المتعلقة بالديون في العالم.

وكانت الديون قد وصلت بالفعل إلى مستويات عالية للغاية قبل فرض إجراءات الإغلاق العام بسبب فيروس كورونا. وعندما تفشت الجائحة، ساهم الدعم الاقتصادي غير المسبوق وقت السلم في تحقيق استقرار الأسواق المالية وتيسير أوضاع السيولة والائتمان بالتدريج في مختلف أنحاء العالم. واستطاعت سياسة المالية العامة في كثير من البلدان أن توفر الحماية للناس والشركات أثناء الجائحة، كما دعمت السياسة النقدية كذلك، عن طريق زيادة الطلب الكلي وتجنب الديناميكية الانكماشية. وساهمت كل هذه العوامل في تحقيق التعافي المالي والاقتصادي.

والآن، جاءت الحرب في أوكرانيا لتضيف مزيدا من المخاطر إلى مستويات غير مسبوقة من الاقتراض العام، في وقت لا تزال فيه الجائحة تفرض ضغوطا على كثير من الموازنات الحكومية. ويلقي هذا الوضع الضوء على الحاجة الملحة إلى أن تباشر السلطات تنفيذ الإصلاحات، بما فيها إصلاحات الحوكمة، لتحسين شفافية الديون وتعزيز سياسات إدارة الدين وأطر الحد من المخاطر.

وسيواصل الصندوق تقديم المساعدة لمعالجة الأسباب الجذرية وراء الديون غير الآمنة من خلال تقديم مشورة مفصلة بشأن السياسات وأنشطة بناء القدرات. ولكن، مع تصاعد مخاطر الديون السيادية والقيود على الموازنات والقيود المالية الملموسة، ستكون هناك حاجة إلى التعاون الدولي للحد من الضغوط خلال الفترة القادمة. وعندما لا يكون دعم السيولة وحده كافيا، يتعين على صناع السياسات اتخاذ منهج تعاوني لتخفيف أعباء الديون عن أكثر البلدان عرضة للمخاطر، وتعزيز استدامة القدرة على تحمل الدين، وتحقيق التوازن بين مصالح المدينين والدائنين.

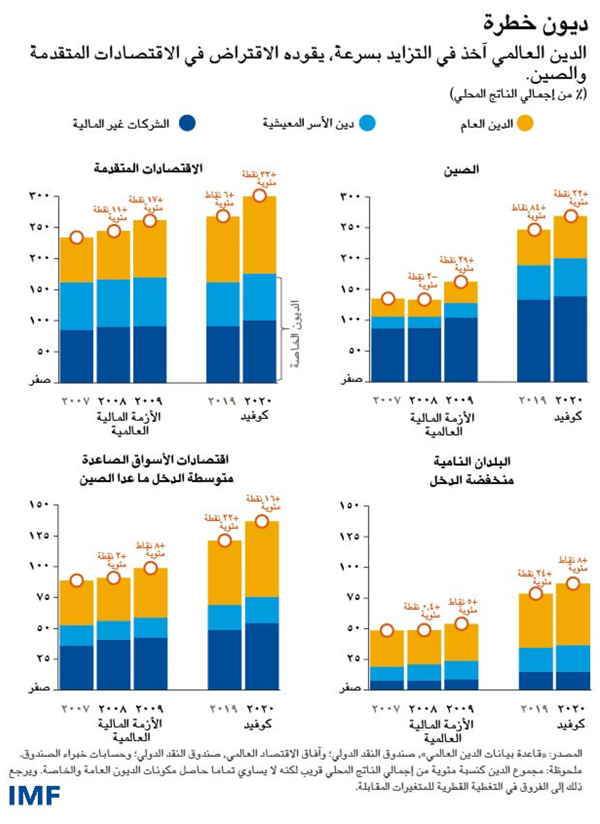

مستويات قياسية من الديون

ارتفعت معدلات العجز وتراكمت الديون أثناء الجائحة بوتيرة أسرع كثيرا مما كان عليه الوضع في السنوات الأولى من حالات الركود الأخرى، بما في ذلك أكبرها: الكساد الكبير والأزمة المالية العالمية. وليس لهذا الحجم مثيل إلا الحربين العالميتين في القرن العشرين.

ووفق قاعدة بيانات الدين العالمي لدى صندوق النقد الدولي، قفز الاقتراض بمقدار 28 نقطة مئوية وبلغ 256% من إجمالي الناتج المحلي في 2020. وساهمت الحكومات بنحو نصف هذه الزيادة، وساهمت الشركات غير المالية والأسر بالبقية. واليوم، يمثل الدين العام ما يقرب من 40% من مجموع الدين العالمي، وهي أعلى نسبة بلغها على مدار حوالي ستة عقود.

وساهمت بلدان الأسواق الصاعدة والبلدان النامية (ما عدا الصين) بحصة صغيرة نسبيا في هذه الزيادة. ورغم أن الدين العام في هذه الاقتصادات يظل أقل كثيرا من مستوياته في تسعينات القرن العشرين، فقد ارتفعت ديونها ارتفاعا مطردا في السنوات الأخيرة. ويرجع أحد أسباب هذا الارتفاع إلى قدرتها على الاستفادة من الأسواق الخاصة، وارتفاع مستوى جدارتها الائتمانية، وتطور أسواق سندات الدين المحلية فيها. وكانت تكاليف خدمة ديونها شديدة الانحدار كذلك. والآن، أصبح نحو 60% من البلدان منخفضة الدخل إما في حالة مديونية حرجة بالفعل أو معرضا لمخاطر تهدد ببلوغها.

مخاطر ارتفاع التضخم

كان انخفاض تكاليف خدمة الدين حتى وقت قريب يهدئ المخاوف من ارتفاع الدين العام للاقتصادات المتقدمة إلى مستويات قياسية. ويرجع ذلك إلى عنصرين. أولا، الانخفاض الشديد لأسعار الفائدة الاسمية. وفي واقع الأمر، كانت مستوياتها قريبة من الصفر أو حتى سالبة على امتداد منحنى العائد في بلدان مثل ألمانيا واليابان وسويسرا. وثانيا، كانت أسعار الفائدة الحقيقية المحايدة متجهة نحو الهبوط بشكل كبير في كثير من الاقتصادات، منها الولايات المتحدة ومنطقة اليورو واليابان، وكذلك في عدد من الأسواق الصاعدة.

وساهم هذا الأمر، مقترنا بانخفاض أسعار الفائدة الحقيقية إلى مستويات دون معدلات النمو الحقيقي، في تصور أن التوسع المالي سيكون بلا معاناة. وبرغم ذلك، فمع تصاعد المخاطر المتصورة وتوقعات تشديد السياسة النقدية، أصبحت مواطن الضعف المتعلقة بالديون موضع اهتمام من جديد.

وتسهم زيادة الاقتراض العام والخاص في مواطن الضعف المالي، وهي مصدر قلق بالفعل. وقد تزايد على نحو ملحوظ عدد الاقتصادات المتقدمة التي لديها نسب دين أعلى من حجم اقتصادها. وهناك مخاطر من أن تؤدي المستويات المرتفعة غير المسبوقة من الديون إلى اتساع فروق أسعار الفائدة في البلدان ذات الأساسيات الاقتصادية الأضعف، مما يرفع تكاليف اقتراضها. علاوة على ذلك، ورغم أن التضخم المفاجئ قد يخفض نسب الدين إلى إجمالي الناتج المحلي على المدى القصير، فالتضخم المستمر – وتقلب التضخم – يمكن أن يرفعا تكلفة الاقتراض في نهاية الأمر. ويمكن أن تحدث هذه العملية بسرعة في البلدان التي لديها ديون ذات آجال استحقاق قصيرة.

وفي الاقتصادات المتقدمة، يُتوقع عودة النشاط الاقتصادي والرصيد الأولي والإنفاق والإيرادات بحلول عام 2024 إلى مستويات قريبة من التوقعات التي سادت قبل الجائحة. ولكن الوضع في البلدان النامية مثير للقلق بدرجة أكبر بكثير. وتواجه الاقتصادات الصاعدة والاقتصادات منخفضة الدخل على حد سواء خسائر دائمة في إجمالي الناتج المحلي والإيرادات. ويدل ذلك على أن الإنفاق الأولي سيظل أقل بصفة مستمرة نتيجة للجائحة، مما يدفع إلى مزيد من تأخر البلدان في تحقيق أهداف التنمية المستدامة. وتشكل هذه المسألة مصدر قلق عالمي.

ويزيد الارتفاع الحاد في أسعار الطاقة والغذاء من وطأة هذه الضغوط على أفقر السكان وأكثرهم تعرضا للمخاطر. فالغذاء يمثل ما يصل إلى 60% من استهلاك الأسر المعيشية في البلدان منخفضة الدخل. وتواجه هذه البلدان مجموعة متفردة من العوامل: حيث تتداخل الاحتياجات الإنسانية الماسة مع القيود المالية بالغة التشدد. وفي حالة البلدان منخفضة الدخل التي تعتمد على استيراد الوقود والغذاء، قد تقتضي الصدمة تقديم مزيد من المنح والتمويل بشروط ميسرة إلى حد كبير لسد احتياجاتها الأساسية مع دعم الأسر المحتاجة.

وتزداد الأوضاع المالية العالمية ضيقا في الوقت الراهن مع إقدام البنوك المركزية الكبرى على رفع أسعار الفائدة لاحتواء التضخم. وفي معظم الأسواق الصاعدة، وصلت فروق أسعار الفائدة على السندات السيادية بالفعل إلى مستويات أعلى مما كانت عليه قبل الجائحة. وتتفاقم الضائقة الائتمانية بسبب تراجع الإقراض الخارجي من الصين، والتي تواجه مخاوف بشأن الملاءة في قطاع العقارات، وتوسيع إجراءات الإغلاق العام في شنغهاي ومدن رئيسية أخرى، والتحول إلى نموذج نمو جديد، ومشكلات مقترنة بالقروض الحالية المقدمة إلى بلدان نامية.

منهج تعاوني عالمي

يُرجح إجراء عمليات لإعادة هيكلة الديون على نحو أكثر تكرارا وسوف يتعين معالجة مزيد من تحديات التنسيق المعقدة أكثر مما مضى نتيجة لزيادة التنوع في مشهد الدائنين. ومن شأن وضع آليات لإعادة الهيكلة بصورة منظمة أن يحقق صالح الدائنين والمدينين على حد سواء.

وبالنسبة للبلدان منخفضة الدخل، انتهت مدة مبادرة تعليق مدفوعات خدمة الدين في نهاية 2021. ولم تتحقق بعد أهداف إطار مجموعة العشرين المشترك لمعالجة الديون بما يتجاوز نطاق مبادرة تعليق مدفوعات خدمة الدين. فهناك حاجة إلى إجراء تحسينات. وينبغي استكشاف الخيارات المتاحة لمساعدة المجموعة الأوسع من الاقتصادات الصاعدة والنامية غير المؤهلة للاستفادة من الإطار المشترك ولكنها من المرجح أن تفيد من وجود منهج تعاوني على مستوى العالم في الفترة القادمة. أما التخبط للوصول إلى الهدف فسوف يزيد التكاليف والمخاطر على المدينين والدائنين بشكل كبير، ويؤثر سلبا على الاستقرار والرخاء في العالم بوجه أعم. وفي نهاية الأمر، سيكون تأثيره أشد حدة على الأسر الأقل قدرة على التحمل.

ومع تصاعد مخاطر الديون السيادية وعودة القيود المالية مجددا إلى صدارة الاهتمام على صعيد السياسات، لا بد من اتخاذ منهج تعاوني عالمي للوصول إلى تسوية منظمة لمشكلات الدين ومنع التوقف عن السداد دونما داع. ويجب أن يمثل ذلك انعكاسا متوازنا لآراء المدينين والدائنين ومصالحهم.

*****

فيتور غاسبار من مواطني البرتغال ويعمل مديرا لإدارة شؤون المالية العامة بصندوق النقد الدولي. وقبل انضمامه إلى الصندوق، تقلد العديد من المناصب الرفيعة المتعلقة بالسياسات الاقتصادية في البنك المركزي البرتغالي، بما في ذلك منصبه الأخير كمستشار خاص. وسبق للسيد غاسبار أن تقلد منصب وزير دولة ووزير للشؤون المالية في البرتغال في الفترة 2011-2013، وكان رئيسا لمكتب مستشاري السياسات الأوروبية التابع للمفوضية الأوروبية في الفترة 2007-2010 ومديرا عاما للبحوث في البنك المركزي الأوروبي من 1998 إلى 2004. والسيد غاسبار حاصل على درجة الدكتوراه في الاقتصاد بالإضافة إلى دبلوما لاحقة للدكتوراه من جامعة Universidade Nova de Lisboa؛ كما دَرَس في جامعة Universidade Católica Portuguesa البرتغالية أيضا.

جيلا بازارباشيوغلو هي مدير إدارة الاستراتيجيات والسياسات والمراجعة (SPR) في صندوق النقد الدولي. وبهذه الصفة، تقود العمل المتعلق بالتوجه الاستراتيجي للصندوق وتصميم سياساته وتنفيذها وتقييمها. وهي تشرف أيضاً على العلاقات المتبادلة بين الكيانات الدولية، مثل مجموعة العشرين والأمم المتحدة.